Financiación no dilutiva: Beneficios para Pymes en 2026

Si buscas financiación sin ceder participación en el capital, aquí te explico las opciones de financiación no dilutiva en España 2026: qué instrumentos existen, cuándo usar cada uno, qué valora cada institución y cómo preparar tu solicitud sin perder tiempo en caminos equivocados.

Encontrarás desde préstamos participativos de ENISA hasta líneas CDTI, ICO y subvenciones, con importes reales, plazos de tramitación y requisitos específicos. Todo con criterios prácticos, errores típicos que provocan rechazos y señales claras de cuándo cada opción tiene sentido.

Mi objetivo: que entiendas las ventajas de la financiación no dilutiva y elijas el instrumento correcto para tu fase sin quemar credibilidad ni tiempo.

¿Necesitas ayuda para estructurar tu plan de financiación no dilutiva?

Por qué importa la financiación no dilutiva

La financiación no dilutiva puede marcar la diferencia entre crecer con control sobre tu empresa o diluirte prematuramente cuando aún no tienes métricas para levantar capital en buenas condiciones.

Consecuencias de ignorarla:

- Dilución excesiva en rondas tempranas que reduce el incentivo de fundadores

- Pérdida de autonomía al incorporar inversores antes de validar tracción

- Coste de oportunidad: rechazar €100K-300K de ENISA por desconocimiento

- Menor flexibilidad operativa desde fases iniciales

Lo que sí funciona:

- Combinar 2-3 líneas no dilutivas (ENISA + CDTI + subvenciones) antes de equity

- Usar no dilutivo para validar producto y mejorar tu valoración

- Estructurar el timing: primero no dilutivo para desarrollar, luego equity para escalar

Tipos principales de financiación no dilutiva

1. Préstamos participativos ENISA

Qué es

Los préstamos participativos de ENISA son instrumentos de financiación diseñados específicamente para empresas emergentes y pymes innovadoras en España que funcionan como deuda subordinada sin exigir garantías reales ni avales personales, permitiendo acceder a capital entre 25.000€ y 1.500.000€ con carencia de hasta 7 años y pagando sólo intereses durante ese periodo, compuestos por un tipo fijo más un tipo variable ligado al beneficio neto, lo que alinea incentivos sin que ENISA entre en el capital social ni tenga derechos de voto sobre decisiones empresariales.

Puedes aprender más sobre ENISA en esta guía

Cuándo usarlo

✅ Necesitas €25K-300K sin ceder equity

✅ Tienes o puedes conseguir fondos propios ≥ préstamo solicitado.

Plazo tramitación: 2-4 meses desde solicitud hasta desembolso.

Consejo: No solicites ENISA con fondos propios negativos. Amplía capital antes para cumplir requisito de fondos propios ≥ préstamo.

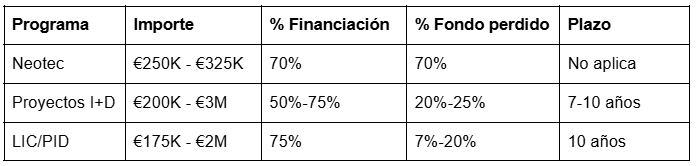

2. Programas CDTI para I+D+i

Qué es

El CDTI canaliza ayudas estatales y europeas para impulsar innovación tecnológica mediante préstamos de hasta 75% del presupuesto del proyecto (tipo 0% con comisiones 0%-20%) o subvenciones parcialmente reembolsables que combinan tramos de préstamo con tramos a fondo perdido, condicionado a que el proyecto demuestre componente significativo de investigación industrial o desarrollo experimental con entregables técnicos concretos, metodología validable y resultados medibles que aporten valor tecnológico diferencial.

Puedes aprender más sobre CDTI en esta guía

Cuándo usarlo

✅ Proyecto con componente tecnológico claro: software avanzado, hardware, biotec

✅ Presupuesto €150K-5M con entregables técnicos medibles

✅ Equipo técnico para ejecutar y documentar

✅ Puedes cofinanciar 25%-50% del proyecto

Importe y condiciones 2026

Plazo tramitación: 6-12 meses desde solicitud hasta desembolso.

Consejo: CDTI premia la solidez técnica sobre promesas comerciales. Describe metodología, riesgos tecnológicos y cómo los mitigaras. Contrata consultores especializados en primera solicitud.

3. Líneas ICO

Qué es

El ICO opera como banco de bancos ofreciendo líneas de financiación con condiciones preferentes que entidades privadas redistribuyen a pymes para financiar inversiones productivas, circulante o expansión, aplicando tipos de interés que combinan el coste ICO (Euribor + 1%-3%) con el margen de cada banco, con plazos hasta 12-20 años según destino y posibilidad de carencia de 1-2 años, siendo especialmente útiles para financiar activos tangibles como maquinaria, vehículos, equipamiento o instalaciones siempre que el solicitante presente proyecto coherente, garantías suficientes (personales, hipotecarias o mediante SGR) e historial crediticio limpio.

Cuándo usarlo

✅ Financiar activos tangibles: equipamiento, vehículos, reformas

✅ Empresa con 1-2 años y facturación comprobable

✅ Puedes ofrecer garantías personales, hipoteca o SGR

✅ Buscas plazos largos (5-12 años)

4. Subvenciones europeas y Next Generation

Qué es

Ayudas a fondo perdido que no requieren devolución, provenientes de programas UE (Horizonte Europa, EIC Accelerator con hasta €2.5M para deeptech), fondos Next Generation canalizados por ministerios y autonomías centrados en digitalización (Kit Digital €6K-12K), transición energética e I+D+i con importes €50K-2M, y convocatorias autonómicas más accesibles administrativamente con €10K-150K por proyecto, requiriendo en todos los casos capacidad para gestionar documentación extensa y justificar gastos durante 2-3 años.

Cuándo usarlo

✅ Proyecto encaja con prioridades: digitalización, sostenibilidad, IA

✅ Capacidad administrativa para justificar gastos

✅ Fase inicial pre-revenue o revenue bajo

✅ Paciencia: 6-18 meses desde solicitud hasta cobro

Consejo: No uses subvenciones como estrategia principal. Son complementarias. Para Horizonte/EIC contrata consultores con track record: inversión €10K-50K se amortiza si consigues €500K-2M.

Errores comunes que debes evitar

❌ Solicitar ENISA sin fondos propios suficientes

Aprobarán tu préstamo pero no podrás desembolsar. Amplía capital antes de solicitar para tener fondos propios ≥ préstamo.

❌ Presentar CDTI sin innovación clara

"Hacer una app" no es I+D. Identifica el riesgo tecnológico real que no existe en el mercado.

❌ Ignorar plazos de justificación

Lee las bases completas: fecha inicio de gastos elegibles, plazo ejecución, formato justificación.

❌ Proyecciones financieras irreales

Crecimientos 300%-500% anual sin base realista provocan rechazo. Sé conservador y justifica supuestos.

Preguntas frecuentes

¿Cuánto tardo en cerrar financiación no dilutiva?

ENISA: 2-4 meses | ICO: 1-2 meses | CDTI: 6-12 meses | Subvenciones UE: 8-18 meses. Nunca cuentes con financiación pública para crisis de liquidez inmediatas.

¿Puedo combinar varias líneas?

Sí, respetando: (1) Regla de minimis: máximo €200K en ayudas de minimis en 3 años, (2) Intensidad máxima de ayuda según tipo de proyecto. ENISA + CDTI + subvenciones es perfectamente compatible.

¿Es mejor no dilutivo o equity?

Depende de tu fase. Óptimo: combinar. Pre-seed usa no dilutivo (€50K-150K), Seed combina no dilutivo (€200K-500K) con tracción, Serie A levanta equity (€500K-2M) con métricas sólidas.

Resumen accionable

- Evalúa tu situación: Fondos propios, facturación, runway, fase producto

- Identifica líneas que encajan: <2 años → ENISA | Proyecto I+D → CDTI | Importes pequeños → autonómicas

- Prepara fondos propios antes de ENISA: Amplía capital preventivamente

- Diseña estrategia combinada: 2-3 líneas escalonadas en 12 meses

- Calcula timing realista: No cuentes el dinero hasta que esté en cuenta

- Invierte en documentación sólida: Plan de negocio reutilizable

- Consultoría para líneas complejas: Si solicitas >€200K en CDTI, invierte €10K-20K

Prioridades según fase

Pre-revenue: Subvenciones pequeñas + ENISA si tienes fondos propios

<€10K MRR: ENISA €25K-75K + subvenciones contratación

>€10K MRR: ENISA €75K-300K + CDTI €200K-1M + preparar equity

Conclusión

La financiación no dilutiva es potente cuando se usa estratégicamente. He visto empresas levantar €300K-500K en no dilutivo antes de Serie A y conseguir valoraciones 2x-3x superiores por tener tracción sin diluir.

Si tuviera que priorizar hoy:

- Mapea tu situación (30 min): Identifica 2-3 líneas que encajan con tu perfil

- Prepara fondos propios (1-2 semanas): Amplía capital antes de ENISA

- Invierte en plan de negocio sólido (2-4 semanas): Reutilízalo para todas las solicitudes

La financiación no dilutiva te da tiempo, recursos y opcionalidad. Úsala bien y llegarás a equity con mejores métricas, mejor valoración y menos dilución acumulada.

¿Necesitas ayuda para estructurar tu estrategia específica?