Deducciones Fiscales por I+D+i en España (2026): Guía Completa para Startups

Si estás buscando deducciones fiscales por I+D+i, aquí te explico cómo funcionan en 2026, cuánto puedes recuperar realmente, qué errores evitar y cuándo conviene solicitar un Informe Motivado Vinculante. Todo con criterios prácticos, porcentajes actualizados y casos concretos para startups tech.

Aquí encontrarás una guía completa que cubre desde la diferencia entre I+D e innovación tecnológica hasta cómo monetizar las deducciones cuando tu startup está en pérdidas. También te explico las bonificaciones de Seguridad Social para tu equipo técnico y cómo combinar ambos incentivos sin cometer errores que te cuesten una inspección.

Mi objetivo: que entiendas exactamente qué gastos generan deducción, cuánto puedes recuperar en tu situación concreta y cómo documentar todo correctamente para maximizar el beneficio sin asumir riesgos innecesarios.

¿Necesitas ayuda para identificar qué proyectos de tu startup generan deducciones fiscales?

Por qué importa entender las deducciones fiscales por I+D+i

Las deducciones fiscales por I+D+i son uno de los incentivos más potentes del sistema tributario español; y probablemente el menos aprovechado por startups tech. Mientras que muchos founders conocen ENISA o CDTI, pocos entienden que pueden recuperar entre el 12% y el 59% de lo que invierten en desarrollo de producto cada año.

Lo que pasa cuando no aplicas correctamente este incentivo:

- Dejas de recuperar entre 15.000€ y 100.000€ anuales en una startup tech típica

- Acumulas créditos fiscales que podrías monetizar y en cambio caducan

- Pagas más impuestos de los necesarios cuando empiezas a generar beneficios

- Pierdes la oportunidad de bonificar un 40% de la Seguridad Social de tu equipo técnico

- Te expones a ajustes en inspección por documentar mal los proyectos

Lo que sí funciona:

- Identificar desde el inicio qué actividades califican como I+D y cuáles como innovación tecnológica

- Documentar los proyectos con memorias técnicas antes de cerrar el ejercicio

- Considerar el Informe Motivado Vinculante cuando hay incertidumbre sobre la calificación

- Monetizar las deducciones si estás en pérdidas en lugar de acumularlas indefinidamente

- Combinar deducciones fiscales con bonificaciones de Seguridad Social cuando tienes el Sello Pyme Innovadora

Qué son las deducciones fiscales por I+D+i

Qué es: Las deducciones fiscales por I+D+i son un incentivo regulado en el artículo 35 de la Ley del Impuesto sobre Sociedades que permite a las empresas reducir directamente la cuota del impuesto en función de los gastos e inversiones que realizan en actividades de investigación, desarrollo e innovación tecnológica, constituyendo un mecanismo que no implica la recepción de fondos públicos como ocurre con las subvenciones, sino una reducción efectiva del impuesto a pagar que puede alcanzar porcentajes muy significativos dependiendo de la naturaleza de las actividades y del volumen de inversión, con la particularidad de que están disponibles para cualquier empresa que realice estas actividades sin necesidad de participar en convocatorias competitivas ni cumplir requisitos de tamaño o sector específicos.

A diferencia de otros incentivos que se aplican sobre la base imponible, estas deducciones se restan directamente de la cuota íntegra del Impuesto sobre Sociedades, lo que significa que cada euro de deducción generada es un euro menos de impuesto a pagar, pudiendo además acumularse durante 18 años si no se pueden aplicar en el ejercicio en que se generan, o incluso monetizarse en efectivo bajo determinadas condiciones cuando la empresa no tiene cuota suficiente para absorberlas.

Cuándo usarlas

✅ Tu startup desarrolla software propio con funcionalidades que no existían previamente en el mercado

✅ Estás creando nuevos productos, procesos o servicios que implican incertidumbre tecnológica

✅ Tu equipo técnico dedica tiempo significativo a resolver problemas que no tienen solución conocida

✅ Realizas mejoras sustanciales en procesos productivos mediante tecnología

✅ Adquieres tecnología externa que supone una novedad objetiva para tu empresa

Ventajas

- Reducción directa del impuesto a pagar, no diferimiento

- Porcentajes muy elevados: hasta 59% en I+D, 12% en innovación tecnológica

- Acumulables durante 18 años si no puedes aplicarlas

- Monetizables cuando no tienes cuota suficiente

- Compatibles con otras ayudas y subvenciones (descontando estas de la base)

Desventajas

- Requieren documentación técnica rigurosa

- La calificación I+D vs. innovación tecnológica puede ser ambigua

- Sin Informe Motivado Vinculante, existe riesgo en inspección

- La monetización implica una quita del 20%

- No aplican a actividades rutinarias de desarrollo o mantenimiento

I+D vs. Innovación Tecnológica: diferencias clave

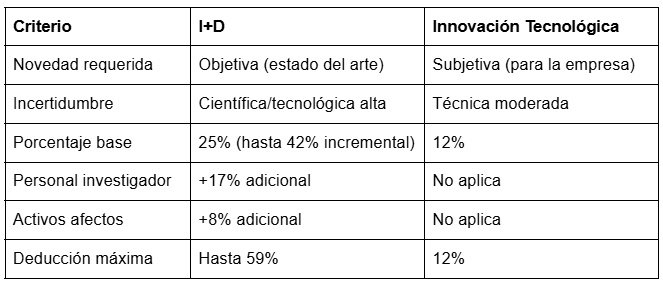

La Ley del Impuesto sobre Sociedades distingue claramente entre dos categorías de actividades, cada una con sus propios porcentajes de deducción y requisitos técnicos. Confundir ambas es uno de los errores más frecuentes.

Investigación y Desarrollo (I+D)

Qué es: Se considera investigación la indagación original y planificada que persigue descubrir nuevos conocimientos científicos o tecnológicos, mientras que el desarrollo consiste en la aplicación de esos resultados de investigación o de cualquier otro tipo de conocimiento científico para fabricar nuevos materiales, productos o diseñar nuevos procesos o sistemas de producción, incluyendo también la mejora tecnológica sustancial de elementos preexistentes, siempre que implique una novedad objetiva respecto al estado del arte conocido y no simplemente una mejora incremental o una adaptación de tecnología existente.

En el contexto de startups tech, esto incluye típicamente el desarrollo de algoritmos novedosos que resuelven problemas sin solución conocida previamente, la creación de arquitecturas de software que superan limitaciones técnicas del estado del arte, el diseño de sistemas que combinan tecnologías existentes de formas no probadas anteriormente, y en general cualquier actividad que implique incertidumbre científica o tecnológica significativa sobre si el objetivo es alcanzable y cómo alcanzarlo.

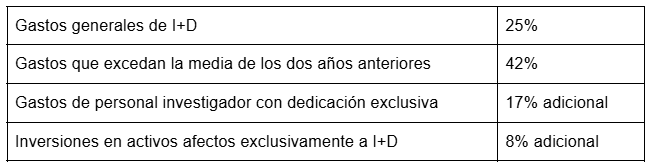

Porcentajes de deducción I+D:

Deducción máxima posible: Hasta el 59% combinando todos losresa.

Innovación Tecnológica (IT)

Qué es: La innovación tecnológica comprende aquellas actividades que resultan en avances tecnológicos para la propia empresa, aunque no supongan una novedad objetiva a nivel del mercado o del estado del arte, incluyendo la obtención de nuevos productos o procesos de producción o mejoras sustanciales de los ya existentes mediante la utilización de tecnologías existentes que son nuevas para la empresa, el desarrollo de muestrarios textiles, la adquisición de tecnología avanzada en forma de patentes, licencias o know-how, y la obtención de certificados de cumplimiento de normas de calidad o medioambientales.

En startups tech, esto incluye típicamente la incorporación de tecnologías de terceros para desarrollar nuevas funcionalidades, la mejora significativa de procesos mediante automatización o inteligencia artificial aplicada, el rediseño de arquitecturas existentes para mejorar rendimiento o escalabilidad, y la adaptación de tecnologías probadas en otros sectores al contexto específico de la empresa.

Porcentaje de deducción IT: 12% sobre los gastos elegibles.

Tabla comparativa I+D vs. Innovación Tecnológica

Consejo práctico: En la práctica, muchos proyectos de startups tech tienen componentes de ambas categorías. Un desarrollo de producto puede incluir fases de I+D puro (resolver un problema técnico sin solución conocida) y fases de innovación tecnológica (integrar esa solución con tecnologías existentes). Documenta cada fase por separado para maximizar la deducción.

Gastos deducibles: qué incluir y qué no

Gastos elegibles para I+D+i

La base de deducción se calcula sobre los gastos contables del ejercicio directamente vinculados a las actividades de I+D+i:

Personal:

- Salarios brutos del personal técnico dedicado a I+D+i

- Seguridad Social a cargo de la empresa

- Porcentaje proporcional si la dedicación no es exclusiva

Materiales y suministros:

- Materiales consumidos en prototipos

- Componentes para pruebas y validaciones

- Suministros específicos de laboratorio o desarrollo

Servicios externos:

- Subcontratación de desarrollos a terceros

- Servicios de universidades o centros de investigación

- Consultoría técnica especializada

Amortizaciones:

- Amortización de equipos afectos a I+D+i

- Software de desarrollo

- Instalaciones utilizadas exclusivamente para investigación

Inversiones (solo I+D):

- Equipamiento destinado exclusivamente a I+D

- Instalaciones de investigación

- Elementos de inmovilizado material e intangible afectos

Gastos NO deducibles

- Costes financieros

- Gastos generales de estructura no imputables directamente

- Marketing y comercialización

- Actividades de mantenimiento rutinario de software

- Formación genérica del personal

- Costes administrativos o de gestión

Tratamiento de subvenciones

Importante: La base de deducción debe minorarse en el importe de las subvenciones recibidas para las mismas actividades e imputadas como ingreso en el ejercicio. Si recibes una subvención de CDTI para un proyecto, debes restarla de la base antes de calcular la deducción.

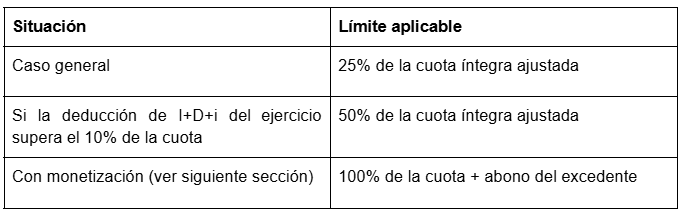

Límites de aplicación y acumulación

Límites sobre la cuota íntegra

Las deducciones por I+D+i se aplican sobre la cuota íntegra del Impuesto sobre Sociedades, con los siguientes límites:

Ejemplo práctico:

Una startup tech tiene una cuota íntegra de 50.000€ y genera deducciones por I+D+i de 30.000€ en el ejercicio.

- 30.000€ > 10% de 50.000€ (5.000€) → Aplica límite del 50%

- Puede aplicar hasta 25.000€ en el ejercicio

- Los 5.000€ restantes se acumulan para ejercicios siguientes

Plazo de aplicación

Las deducciones no aplicadas por insuficiencia de cuota pueden aplicarse en los 18 ejercicios inmediatos y sucesivos desde que se generaron.

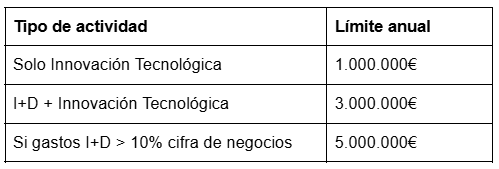

Monetización: cómo recuperar deducciones sin tener cuota

Qué es: La monetización (también llamada "cashback" o "cheque fiscal") es un mecanismo regulado en el artículo 39.2 de la Ley del Impuesto sobre Sociedades que permite a las empresas solicitar el abono en efectivo de las deducciones por I+D+i que no pueden aplicar por no tener cuota suficiente, lo cual resulta especialmente relevante para startups en fase inicial que están en pérdidas o tienen beneficios muy reducidos pero realizan inversiones significativas en desarrollo de producto.

Este mecanismo transforma un crédito fiscal futuro en liquidez inmediata, aunque con una penalización del 20% sobre el importe de la deducción, pero permitiendo a la empresa recuperar recursos que de otra forma quedarían bloqueados durante años hasta que generase beneficios suficientes para absorber los créditos fiscales acumulados.

Cuándo usarla

✅ Tu startup está en pérdidas o tiene cuota insuficiente para aplicar las deducciones

✅ Necesitas liquidez y no quieres esperar años a generar beneficios

✅ Prefieres recuperar el 80% ahora que el 100% en un futuro incierto

✅ Tienes proyectos con calificación clara de I+D+i (idealmente con IMV)

Requisitos para monetizar

- Informe Motivado Vinculante (obligatorio): Debes obtener el IMV del Ministerio de Ciencia e Innovación que certifique la naturaleza I+D+i de tus actividades.

- Mantenimiento de plantilla: La plantilla media total y la adscrita a I+D+i no puede reducirse en 24 meses desde el cierre del ejercicio.

- Reinversión: Debes destinar un importe equivalente a la deducción monetizada a gastos o inversiones en I+D+i en los 24 meses siguientes.

- Límites de monetización:

Cálculo de la monetización

La monetización implica una quita del 20% sobre la deducción generada. Esto significa:

- Deducción generada: 100.000€

- Importe a recibir: 80.000€ (100.000€ × 80%)

Aunque pierdes un 20%, recuperas liquidez inmediata que puedes reinvertir en el negocio. Para muchas startups en fase early-stage, esto es más valioso que un crédito fiscal que tardaría años en materializarse.

Proceso de monetización

- Certificar los proyectos con una entidad acreditada por ENAC

- Solicitar el Informe Motivado Vinculante al Ministerio de Ciencia e Innovación

- Incluir la solicitud de abono en la declaración del Impuesto sobre Sociedades (modelo 200)

- La Agencia Tributaria abonará el importe en los meses siguientes a la presentación

Consejo práctico: Si tu startup está en pérdidas y realizas desarrollo de producto significativo, la monetización puede ser una fuente de financiación muy interesante. Una startup con 300.000€ anuales en gastos de desarrollo podría recuperar entre 28.000€ y 140.000€ al año dependiendo de la calificación de las actividades.

Informe Motivado Vinculante (IMV)

Qué es: El Informe Motivado Vinculante es un documento oficial emitido por el Ministerio de Ciencia e Innovación (o por el CDTI para proyectos financiados por este organismo) que certifica la naturaleza I+D+i de las actividades realizadas por una empresa, constituyendo un documento que vincula a la Agencia Tributaria en cuanto a la calificación científico-tecnológica del proyecto, lo que significa que si dispones de un IMV favorable, Hacienda debe respetar esa calificación y no puede discutirla en una inspección, proporcionando así una seguridad jurídica completa para la aplicación de las deducciones fiscales y eliminando el riesgo de que las deducciones sean rechazadas años después con los correspondientes intereses y sanciones.

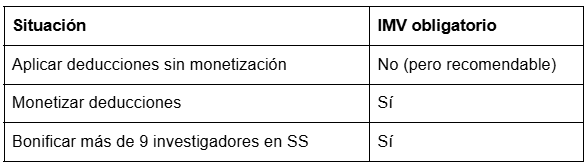

Aunque su obtención es voluntaria para aplicar deducciones (puedes aplicarlas sin IMV bajo tu responsabilidad), se convierte en obligatorio cuando quieres monetizar las deducciones o cuando bonificas más de 9 trabajadores en Seguridad Social.

Cuándo es obligatorio

Cuándo es recomendable aunque no sea obligatorio

- Proyectos con calificación ambigua entre I+D e innovación tecnológica

- Importes significativos de deducción (más de 50.000€ anuales)

- Sectores donde la Agencia Tributaria es más escéptica (software, servicios digitales)

- Startups que prevén inspecciones futuras por otros motivos

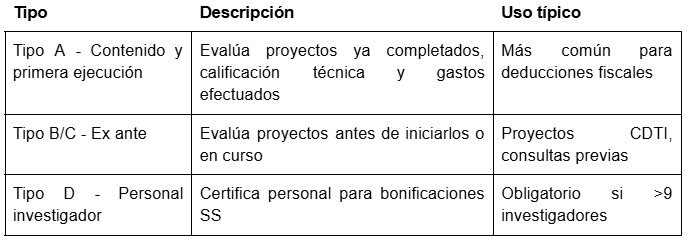

Tipos de Informe Motivado

Proceso de obtención

- Preparación de documentación técnica: Memoria del proyecto, descripción de actividades, metodología, resultados

- Certificación por entidad ENAC: Una entidad acreditada por ENAC emite un informe técnico-económico previo (coste: 2.000€-8.000€ según complejidad)

- Solicitud al Ministerio: Se presenta la solicitud a través de la sede electrónica del Ministerio de Ciencia e Innovación

- Plazo de solicitud: Hasta el 25 de julio del año siguiente al ejercicio fiscal (para empresas con ejercicio natural) o 6 meses y 25 días tras el cierre del ejercicio

- Resolución: El Ministerio tiene 3 meses para emitir el informe. El silencio no es positivo.

Consejo práctico: El coste del IMV (certificación ENAC + gestión) suele rondar los 3.000€-10.000€ dependiendo de la complejidad. Si tu deducción esperada supera los 30.000€, el IMV es una inversión que merece la pena por la seguridad jurídica que aporta.

Bonificaciones de Seguridad Social para personal investigador

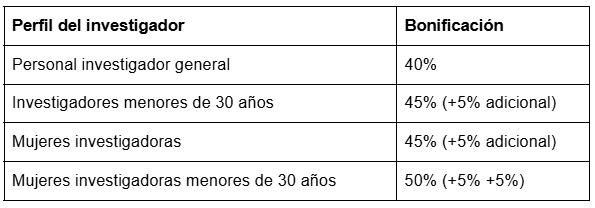

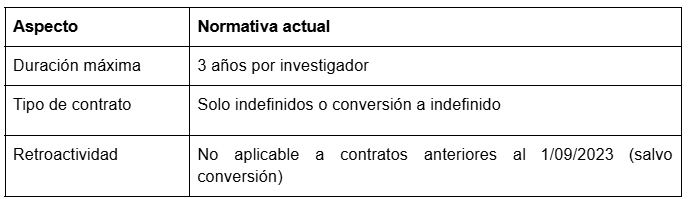

Qué es: Las bonificaciones de Seguridad Social por personal investigador son un incentivo no tributario regulado por el Real Decreto 475/2014 (modificado por el RDL 1/2023) que permite a las empresas reducir hasta un 50% las cuotas empresariales a la Seguridad Social por contingencias comunes del personal que dedica su tiempo en exclusiva a actividades de I+D+i, constituyendo un ahorro directo e inmediato que se aplica mes a mes y que resulta especialmente atractivo para startups tech con equipos técnicos significativos, ya que permite recuperar un porcentaje importante del coste laboral del equipo de desarrollo sin necesidad de esperar a tener beneficios ni cuota de Impuesto sobre Sociedades, siendo además compatible con las deducciones fiscales en el caso de Pymes Innovadoras.

Porcentajes de bonificación

Requisitos del personal

- Contrato indefinido (desde el RDL 1/2023)

- Grupos de cotización 1 a 4

- Dedicación exclusiva a I+D+i (mínimo 85% del tiempo)

- Hasta un 15% puede dedicarse a actividades colaterales (formación, divulgación, vigilancia tecnológica)

Requisitos de la empresa

- Realizar actividades de I+D+i según artículo 35 de la Ley del Impuesto sobre Sociedades

- Si bonifica más de 9 investigadores: obtener IMV tipo D

- El personal no puede estar subvencionado con fondos públicos que incluyan las cuotas de SS

Duración y limitaciones (normativa RDL 1/2023)

Compatibilidad con deducciones fiscales

Cálculo del ahorro

Ejemplo: Desarrollador senior con salario bruto de 50.000€/año

- Base de cotización estimada: ~4.200€/mes

- Cuota empresarial contingencias comunes (~23,6%): ~990€/mes

- Bonificación 40%: ~396€/mes de ahorro

- Ahorro anual por investigador: ~4.750€

Para una startup con 5 desarrolladores en exclusiva, el ahorro puede superar los 23.000€ anuales en Seguridad Social.

Consejo práctico: Las bonificaciones de SS son un complemento perfecto a las deducciones fiscales. Mientras las deducciones requieren tener cuota para aplicarlas (o monetizarlas con quita del 20%), las bonificaciones de SS se aplican directamente cada mes. Si tu startup está en pérdidas, prioriza las bonificaciones de SS y considera monetizar las deducciones fiscales.

Errores comunes al aplicar deducciones fiscales por I+D+i

❌ Error 1: Confundir desarrollo de producto con I+D

Desarrollar un producto software no es automáticamente I+D. Para calificar como I+D, debe existir una novedad objetiva respecto al estado del arte y una incertidumbre tecnológica significativa.

Consecuencia: Aplicar porcentajes de I+D (25-59%) a actividades que solo califican como innovación tecnológica (12%) puede resultar en ajustes en inspección con intereses y sanciones.

Solución: Antes de calificar, pregúntate: ¿Estoy resolviendo un problema que nadie ha resuelto antes? ¿Existe incertidumbre real sobre si el objetivo es alcanzable? Si la respuesta es no, probablemente es innovación tecnológica, no I+D.

❌ Error 2: No documentar los proyectos durante el ejercicio

Muchas startups intentan documentar los proyectos retrospectivamente cuando llega el momento de presentar el Impuesto sobre Sociedades, sin memorias técnicas, registros de horas ni evidencias contemporáneas.

Consecuencia: Sin documentación adecuada, es imposible defender las deducciones en inspección y muy difícil obtener un IMV favorable.

Solución: Establece un sistema de documentación desde el inicio del ejercicio: memorias técnicas por proyecto, registros de dedicación del personal, actas de reuniones técnicas, entregables intermedios.

❌ Error 3: Aplicar porcentajes incorrectos

Los porcentajes de deducción tienen reglas específicas: el 42% adicional solo aplica sobre el exceso respecto a la media de los dos años anteriores, el 17% adicional requiere dedicación exclusiva, el 8% adicional solo aplica a inversiones (no gastos).

Consecuencia: Calcular mal la deducción puede resultar en aplicar más (ajuste en inspección) o menos (perder dinero) de lo que corresponde.

Solución: Desglosa el cálculo por conceptos y verifica cada porcentaje. Si tienes dudas, consulta con un especialista antes de presentar la declaración.

❌ Error 4: No restar las subvenciones de la base de deducción

Si recibes una subvención de CDTI, NEOTEC o cualquier otra ayuda pública para un proyecto de I+D+i, debes restar ese importe de la base de deducción.

Consecuencia: Deducir sobre la base completa sin descontar subvenciones es un error que la Agencia Tributaria detecta fácilmente cruzando datos.

Solución: Revisa todas las ayudas recibidas para cada proyecto y minora la base de deducción en el importe imputado como ingreso en el ejercicio.

❌ Error 5: No considerar la monetización cuando estás en pérdidas

Muchas startups acumulan deducciones año tras año sin aplicarlas, esperando a tener beneficios. Mientras tanto, ese crédito fiscal no genera ningún retorno.

Consecuencia: Acumulas un activo que puede tardar años en materializarse (o nunca hacerlo si la empresa cierra o es adquirida).

Solución: Evalúa cada año si merece la pena monetizar las deducciones. Aunque pierdes el 20%, recuperas liquidez que puedes reinvertir inmediatamente. El coste de oportunidad de no monetizar suele ser mayor que la quita.

❌ Error 6: Ignorar las bonificaciones de Seguridad Social

Muchas startups conocen las deducciones fiscales pero desconocen las bonificaciones de SS, que son más inmediatas y no requieren tener cuota de Impuesto sobre Sociedades.

Consecuencia: Dejas de ahorrar entre 3.000€ y 5.000€ anuales por cada desarrollador que dedica su tiempo en exclusiva a I+D+i.

Solución: Si tienes personal técnico con dedicación exclusiva a desarrollo de producto innovador, evalúa si cumple los requisitos para bonificaciones de SS. Es un ahorro mensual directo.

❌ Error 7: No obtener el IMV cuando es recomendable

Aplicar deducciones significativas sin IMV es asumir un riesgo que puede materializarse años después en una inspección.

Consecuencia: En inspección, la Agencia Tributaria puede rechazar la calificación y exigir la devolución de las deducciones aplicadas más intereses y sanciones.

Solución: Si la deducción supera los 30.000€-50.000€ anuales o hay ambigüedad en la calificación, el IMV es una inversión que merece la pena. El coste (3.000€-10.000€) es pequeño comparado con el riesgo.

Preguntas frecuentes sobre deducciones fiscales por I+D+i

¿Puedo aplicar deducciones fiscales si mi startup está en pérdidas?

Sí, tienes dos opciones. La primera es acumular las deducciones generadas y aplicarlas en los 18 ejercicios siguientes cuando tengas cuota suficiente. La segunda, más interesante para startups, es monetizarlas: solicitar el abono en efectivo del 80% de la deducción (con quita del 20%). Para monetizar necesitas obtener un Informe Motivado Vinculante y cumplir requisitos de mantenimiento de plantilla y reinversión.

¿Qué diferencia hay entre I+D e innovación tecnológica en términos prácticos?

La diferencia fundamental es el nivel de novedad. I+D requiere novedad objetiva respecto al estado del arte (nadie ha hecho esto antes) e incertidumbre tecnológica significativa. Innovación tecnológica solo requiere novedad subjetiva (es nuevo para tu empresa). En porcentajes: I+D puede llegar al 59%, innovación tecnológica es el 12%. En la práctica, muchos proyectos de startups tech tienen componentes de ambos: las fases de investigación y resolución de problemas nuevos son I+D, las fases de integración y adaptación son innovación tecnológica.

¿Es obligatorio obtener el Informe Motivado Vinculante para aplicar deducciones?

No es obligatorio para aplicar deducciones, pero sí es obligatorio para monetizarlas. También es obligatorio si bonificas más de 9 investigadores en Seguridad Social. Aunque no sea obligatorio, es muy recomendable cuando hay importes significativos o ambigüedad en la calificación, porque proporciona seguridad jurídica completa: la Agencia Tributaria no puede discutir la calificación si tienes un IMV favorable.

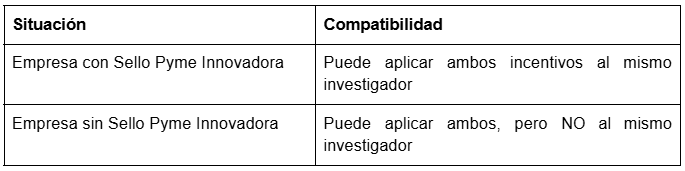

¿Son compatibles las deducciones fiscales con las bonificaciones de la Seguridad Social?

Depende. Si tu empresa tiene el Sello Pyme Innovadora, ambos incentivos son totalmente compatibles y puedes aplicar ambos al mismo investigador. Si no tienes el Sello, puedes aplicar ambos incentivos pero NO sobre el mismo trabajador: debes elegir para cada persona si aplicas deducciones fiscales o bonificaciones de SS.

¿Cuánto cuesta obtener un Informe Motivado Vinculante?

El coste típico oscila entre 3.000€ y 10.000€, dependiendo de la complejidad del proyecto y del número de ejercicios a certificar. Este coste incluye la certificación previa por una entidad acreditada por ENAC (que es obligatoria) y la gestión de la solicitud al Ministerio. Si tu deducción esperada supera los 30.000€, el IMV es una inversión rentable por la seguridad jurídica que aporta.

Resumen accionable: cómo aprovechar las deducciones fiscales por I+D+i

- Identifica qué actividades califican: Revisa tus proyectos de desarrollo y clasifícalos como I+D (novedad objetiva, incertidumbre tecnológica) o innovación tecnológica (novedad subjetiva, mejora sustancial)

- Documenta desde el inicio: Crea memorias técnicas, registra la dedicación del personal, guarda evidencias de los desarrollos. No esperes al cierre del ejercicio

- Calcula la base de deducción: Suma los gastos elegibles (personal, materiales, servicios externos, amortizaciones) y resta las subvenciones recibidas

- Aplica los porcentajes correctos: 25% base I+D (+17% personal exclusivo, +42% incremental, +8% inversiones) o 12% innovación tecnológica

- Decide si monetizar: Si estás en pérdidas o con cuota insuficiente, evalúa monetizar (recuperas el 80% inmediatamente) frente a acumular

- Considera el IMV: Si la deducción es significativa o hay ambigüedad en la calificación, el Informe Motivado Vinculante aporta seguridad jurídica

- Evalúa las bonificaciones de SS: Si tienes personal con dedicación exclusiva a I+D+i, puedes bonificar hasta el 50% de la cuota empresarial

Prioridades según tu situación

Startup en pérdidas con equipo técnico:

- Prioriza bonificaciones de SS (ahorro mensual inmediato)

- Considera monetizar deducciones fiscales (liquidez vs. acumular créditos)

- Obtén IMV si vas a monetizar importes significativos

Startup con beneficios moderados:

- Aplica deducciones fiscales hasta el límite de cuota (25% o 50%)

- Acumula el excedente para ejercicios futuros

- Complementa con bonificaciones de SS si tienes Sello Pyme Innovadora

Startup con beneficios significativos:

- Maximiza las deducciones: personal investigador exclusivo (+17%), inversiones (+8%)

- Obtén IMV para seguridad jurídica

- Aplica bonificaciones de SS al personal restante

Las deducciones fiscales por I+D+i son probablemente el incentivo fiscal más potente para startups tech en España, pero también uno de los menos aprovechados.

La combinación de porcentajes elevados (hasta 59%), la posibilidad de monetización cuando estás en pérdidas, y la compatibilidad con bonificaciones de Seguridad Social hace que cualquier startup con actividad de desarrollo de producto debería evaluar este incentivo cada año.

Si tuviera que priorizar tres cosas hoy, haría:

- Revisar los proyectos de desarrollo del último ejercicio y clasificarlos según su naturaleza (I+D vs. innovación tecnológica), documentando las bases técnicas de esa clasificación

- Calcular el potencial de recuperación sumando deducciones fiscales y bonificaciones de SS, para entender cuánto dinero puede estar dejándose encima de la mesa

- Evaluar si monetizar o acumular las deducciones generadas, considerando las necesidades de liquidez actuales frente al coste de la quita del 20%

La clave está en planificar con antelación, documentar correctamente y buscar asesoramiento especializado cuando los importes son significativos. El coste de un buen asesoramiento es pequeño comparado con el dinero que puedes recuperar o con el riesgo de una inspección desfavorable.

¿Quieres saber cuánto podrías recuperar en deducciones fiscales por los desarrollos de tu startup?

.png)

.png)